出海东南亚,现在还有哪些新机会

原创 晓报告 吴晓波频道

文 / 巴九灵(微信公众号:吴晓波频道)

2024年3月,欧博官网《经济日报》发文称“中国为东南亚经济增添确定性”。

从2010年1月1日正式建立至今,中国—东盟自贸区已经在推进3.0版本的谈判。新版本的中国—东盟自贸区,将涵盖货物贸易、投资、数字经济和绿色经济等新领域。

中国和东南亚国家之间日益紧密的伙伴关系,是双方继续推进自贸区建设的最大动力。目前东盟与中国已互相成为对方最大的贸易伙伴。中国—东盟贸易总额已从2013年的4436亿元增长至2023年逾6.4万亿元,占中国外贸总值的15.4%。

贸易增加的同时,东南亚自身的经济实力也有显著提升。自东盟组建以来,该区域已经从20世纪60年代的贫困中脱离,成长为GDP总额超过3.6万亿美元的庞大市场。东盟经济增长主要由国内消费、旅游业、人口红利、贸易以及国外直接投资流入推动。当前东盟已经成为世界第5大,亚洲第3大经济体。

中国不断加大对东盟的投资力度,更多机会也随之出现。

当中国—东盟自贸区向3.0版本建设,吴晓波频道晓报告团队也意图通过整理国盛证券《出口专题:全球布局、落地生根,品牌出海、征途在前》、天风证券《宏观:企业出海的东南亚足迹》、德勤&思爱普《新型中国企业高质量出海白皮书》等报告,解读东南亚经济的发展态势,以及中国参与东南亚经济发展的具体模式。我们要重点解决的两个问题是:

①中国扩大对东盟投资,资金都去了哪?

②来自中国的资金正以什么样的方式参与当地的经济发展?

来自中国的投资

正在发挥作用

2020年以来,东盟地区的经济增速相当亮眼。

截至2022年底,欧博东盟10国的总人口数达到6.7亿人,GDP从2020年的3.0万亿美元,上涨至3.6万亿美元,提高了20%。该时期内,东盟10国的人均GDP也上涨至5395美元。

这些数据无不表明,一个拥有庞大人口基数的经济体,正处于经济快速发展时期。

但当东南亚地区的经济增长被寄予厚望时,2023年的增长答卷,却显得不尽如人意。2023年,东盟受全球经济增长放缓、地缘政治动荡、国际金融环境趋紧、科技产业进入下行周期等多重因素影响,经济数据出现了明显降速。

不过,持续稳中向好的中国经济正从各个方面稳定东南亚经济的反弹预期。

Wind和中信建投数据显示,从2006年以来,中国直接对外投资中,对香港地区的投资额最大。2017年后,中国对东盟的投资增速最快,欧博娱乐大大超过了对欧盟、美国等地区的投资速度。中国提速对东盟的投资,源于经济结构转型、产业升级战略以及企业追求降低成本等多重因素。

存量投资方面,截至2022年,在东盟八国中,中国对印度尼西亚的存量投资最大,接近250亿美元。其次为马来西亚、越南、泰国和老挝,对柬埔寨、缅甸和菲律宾的存量投资则相对较少。

中国资金是怎么参与

东南亚经济发展的

来自中国的资金是如何参与东南亚经济发展的?我们可以从模式和流向两个层面分析。

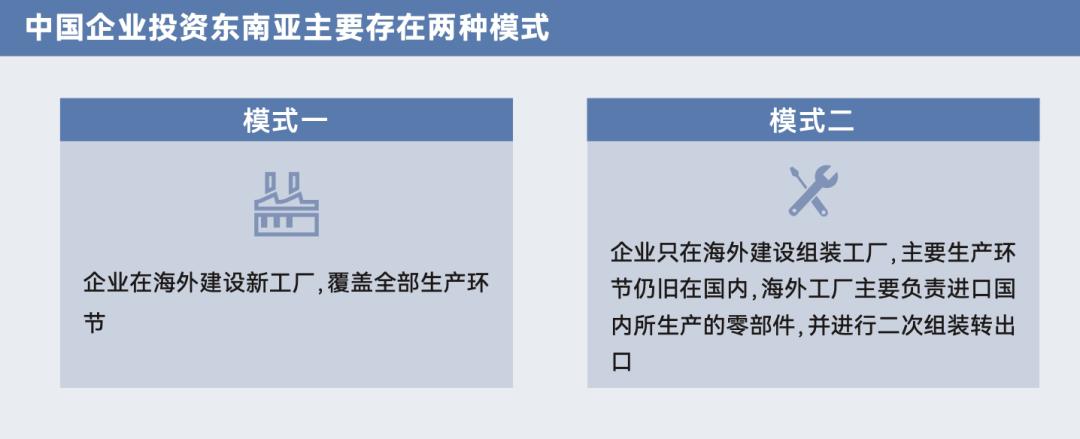

在模式层面,在中国投资东盟国家的过程中,主要存在两种情况:

◎第一种,企业在海外建设新工厂,覆盖全部生产环节,对产能转入国的经济和就业拉动意义较大。

◎第二种,企业只在海外建设组装工厂,主要生产环节仍旧在国内,海外工厂主要负责进口国内所生产的零部件,并进行二次组装转出口。这种模式下,欧博allbet企业在海外投资规模较小,真实产能并未被转移。

根据天风证券对2010—2022年中国对东盟八国的直接投资金额及中资在FDI(外国直接投资)中的比重的分析,可以看出中国对印度尼西亚直接投资额,以及在当地的FDI占比整体呈上升趋势,并推测中国对印尼存在第一种模式的投资。

类似的模式,也存在于中国对马来西亚、泰国等国家的投资过程中。

只建组装厂的“轻模式”,则出现在中国对柬埔寨等国的投资模式中。从图中我们可以看到,中国对柬埔寨的投资在整体FDI中的占比,正处于下降区间。

在资金流向上,中国企业对东盟国家的投资,通常会流向该国的优势产业。

根据中国在当地国的存量投资规模以及直接投资升降趋势,以下主要对中国如何投资印度尼西亚、马来西亚、泰国等三国的情况进行概述。

印尼——以矿产业为主

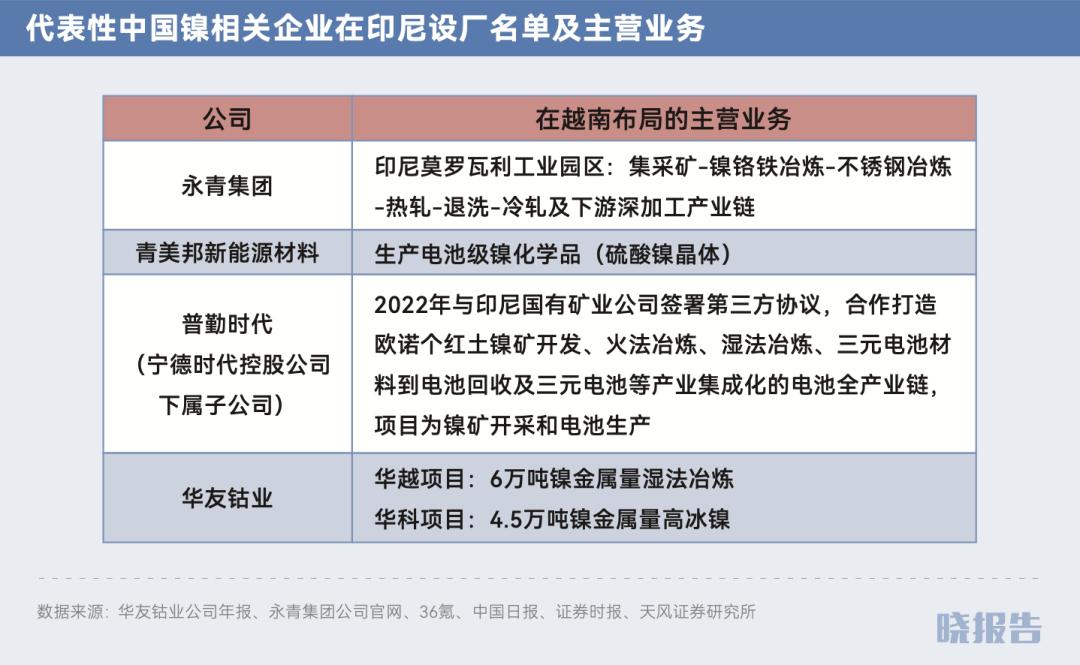

印度尼西亚的自然资源丰富,拥有包括镍、锂、铜、锡、金、银等重要的金属矿产,不少中国企业在印度尼西亚投资金属矿产并布局加工业务。

印尼是全球最大的镍矿主产国,产量达到100万吨,占全球镍矿产量的37%,中资企业积极投资镍矿资源下游产业,并打通了从红土镍矿到新能源原料的通道,让印尼深度参与全球不锈钢和新能源产业链。尤其是新能源汽车行业,上汽通用五菱、奇瑞、东风小康等中国车企相继宣布在印尼投资布局。

马来西亚——以服务业为主

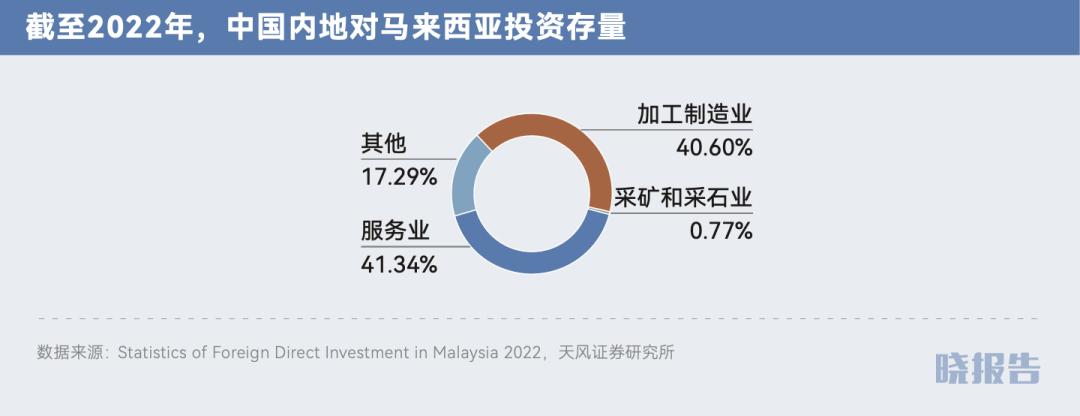

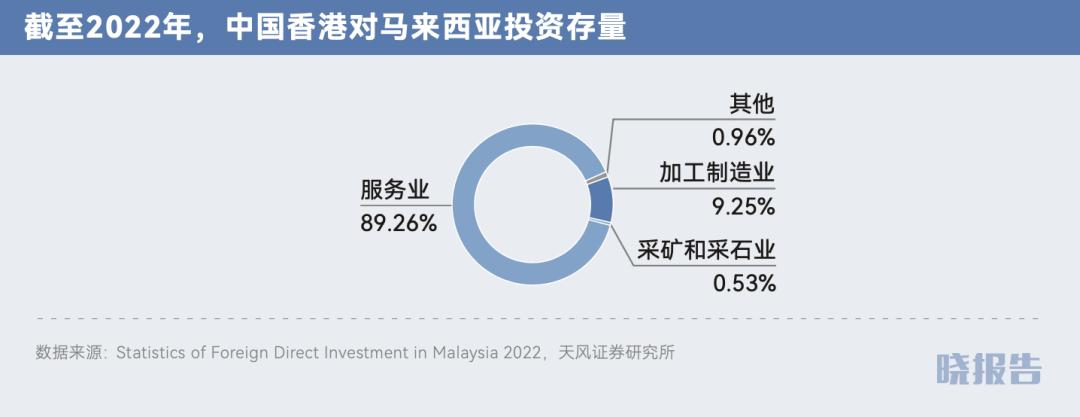

截至2022年,中国内地和中国香港对马来西亚投资以服务业为主,其次为加工制造业,加工制造业重点集中于电子、能源、化工以及交通设备等行业。

马来西亚的华裔较多,语言以华语为主,整体人口素质偏高,对中国品牌的认可度也相对较高,因此吸引了快递、电商、手机、汽车等领域的中国品牌在马投资建厂。

泰国——以制造业为主

从投资产业的分布来看,近五年来中国对泰国投资最多的是金属制品、机械和运输设备类产业。

泰国作为全球第二大空调制造中心,吸引了美的、海尔等企业投资布局。海尔泰国空调工厂2009年投产运营,已经成为年产量百万套,集研发、制造、出口于一体的空调制造中心。

美的集团在泰国合共布局了四个生产基地,形成从上游核心部件到下游家电产品的垂直一体化产业链。电动汽车产业领域,2023年上半年,中国品牌已占据了泰国电动汽车销量的80%。截至2022年,长城、上汽、比亚迪、哪吒、奇瑞等中国车企均宣布,已经或拟在泰国建厂,并积极布局新能源汽车赛道。

参与东南亚经济发展

还有这些问题需要注意

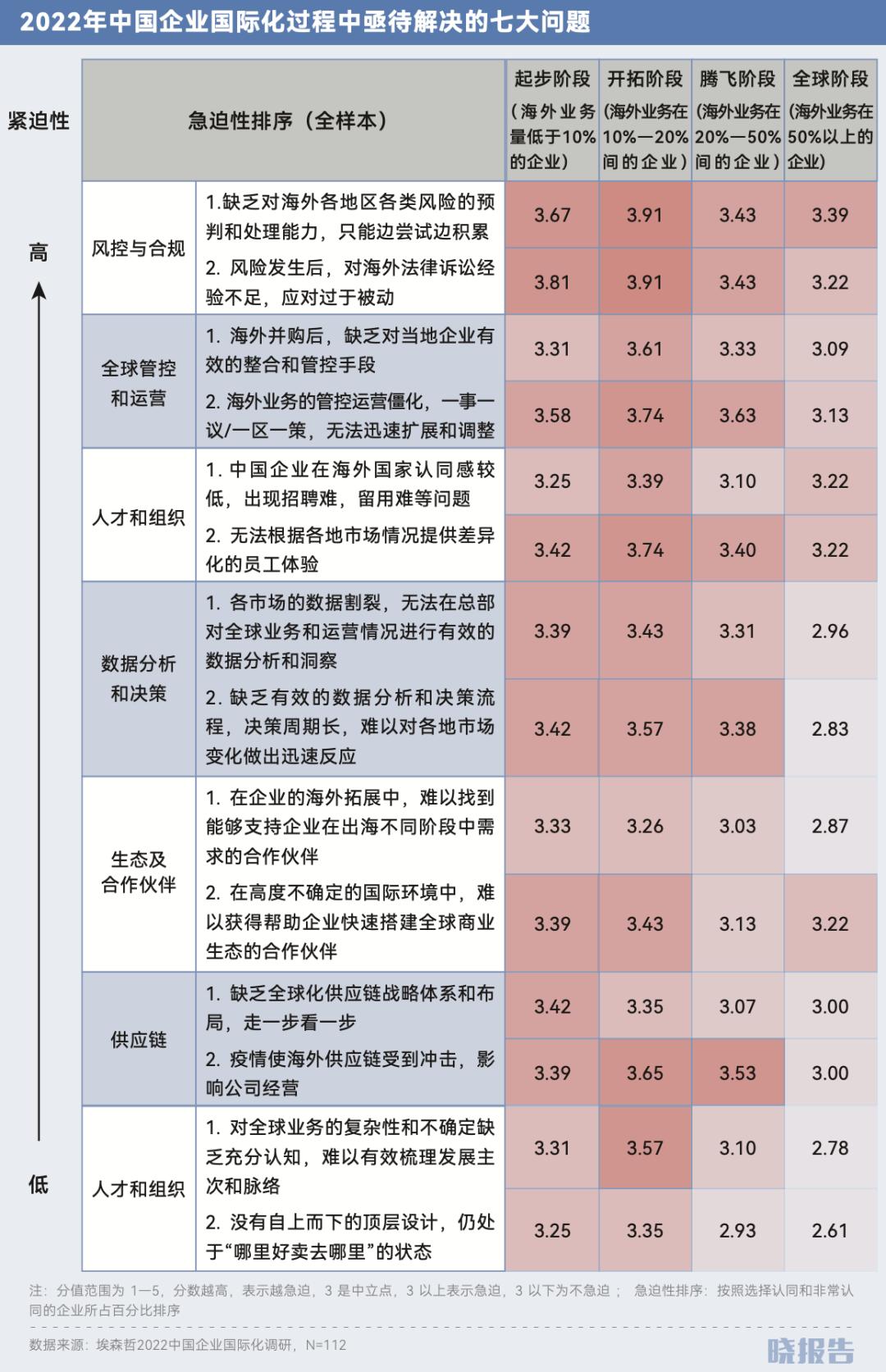

中国企业在出海东南亚时,除了要考虑出海商业模式之外,还有可能碰到一系列问题。我们在埃森哲《2022中国企业国际化调研》中,也找到了适用范围比较广泛的几个重点⸺

比如在这张图上可以看出,对于所有出海公司而言,风控合规、全球管控和运营、人才组织等问题是亟需解决的TOP3紧迫问题。而对于出海业务量低于10%的起步阶段公司而言,风控、全球运营两大问题,则是让他们比较头痛的难点。

埃森哲提到的这些主要问题,在智家《出海白皮书2022—2023(东南亚地区)》也有更进一步的解释。我们也在这做一些内容上的摘取:

▶▷监管合规

过去两年,多国政府及平台相继出台相关法规,从印度的大力打击到欧盟GDPR的严厉处罚,从应用商店的海量下架到电商平台的大规模封号,波及范围广、处置力度空前,对跨国公司监管重点围绕着“安全”这一关键词。海外监管愈发严格,合规性自查对于即将布局东南亚国家的出海企业十分重要。

▶▷对当地市场的理解和洞察不足

尽管企业在出海前都会翔实地研究,在进军海外市场后,水土不服的情况依然难以避免。

这一方面是由于许多海外用户的习惯是“不成文”的,需要开发者长期深入当地提升认知;另一方面,本地运营、营销推广、流量变现等环节都始终基于对海外用户的了解,信息偏差可能会传导到各个层次,对企业的决策造成困扰。

▶▷渠道资源和生态伙伴缺位

海外部署资源的一大挑战是全方位、一站式伙伴的缺少。部署全球化的准备工作复杂、流程繁复、风险问题随处存在。对于国内企业来说,在出海初期,从品牌故事的优化适配,到营销资源的寻找再到建立长期稳定的合作的过程不仅是时间难题,也是成本效率的难题。因此,全方位、一站式的生态伙伴必不可少。

▶▷技术基础设施、全球部署与运维人才的缺失

从当前中国企业出海东南亚的趋势来看,一方面,中国出海企业的技术基础设施普遍采用公有云,逐步开始采用多云部署;与此同时,中国云厂商开始大力拓展东南亚业务,海外云厂商也在加大云数据中心和本地市场团队的投入;此外,中国企业服务的技术出海也开始呈现快速增长趋势,AI、数据库、SaaS等厂商开始寻求将东南亚作为技术出海最重要的市场。

▶▷ESG要求

东南亚是新兴国家地区,在经济发展和规划中,逐渐将ESG议题提上日程。企业在布局东南亚时,应尽早考虑到当地对ESG发展的规划与要求。根据谷歌、淡马锡等公司和机构预测,东南亚地区数字经济预计将在2030年推动2000万吨排放。如果排放得到优化,数字渠道的碳输出可减少多达30%—40%,并且可能远低于传统渠道。

以上就是我们对中国投资东盟国家情况的总结和分析。